炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

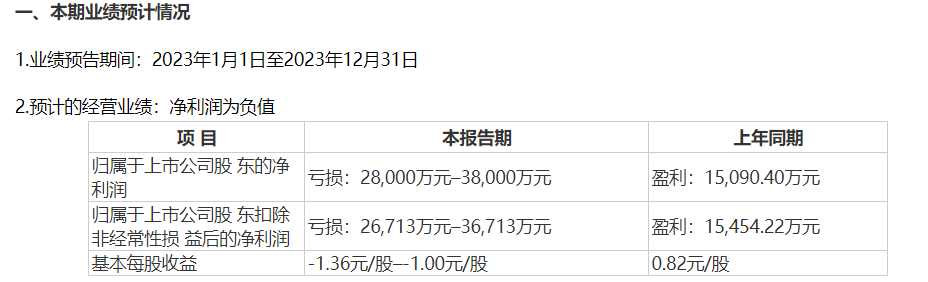

安彩高科3月29日晚间发布年报,2023年,公司实现营业收入51.96亿元,同比增长25.38%;归母净利润-1928.7万元,同比减少9674.04万元,同比下降124.9%。

其中,公司四季度净利润继续亏损,且亏损扩大。2023年第四季度归属于母公司所有者的净利润亏损5508.67万元,上年同期净亏损2589.69万元;营业收入11.5亿元,同比下降15.19%。

公司全年业绩下滑,主要在于公司光伏业务和浮法玻璃受市场环境影响,价格下降,导致产品盈利空间被压缩。报告期内,公司计提各项减值准备超5000万元,进一步拖累公司业绩。

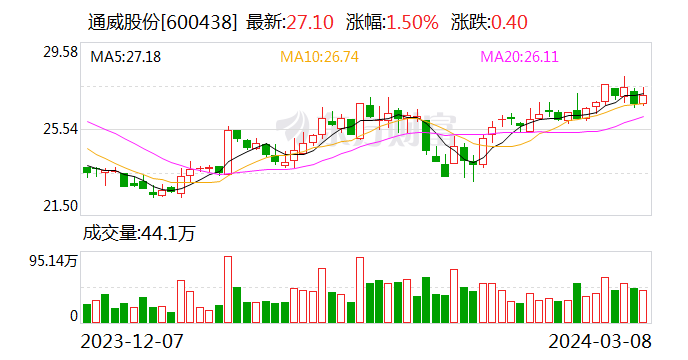

安彩高科股价于3月5日至3月11日连续五日涨停。个别股吧、论坛文章涉及“安彩高科”“超聚变借壳上市”“并购重组”等内容,引发市场关注。3月11日晚间公司公告澄清,公司及公司控股股东均未筹划公司与“超聚变借壳上市”“并购重组”相关事项。随后,公司股价开始震荡下行,3月12日至今,公司股价累计下跌近20%。

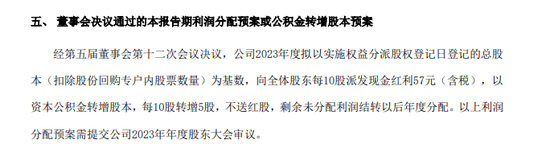

主要产品价格下降压缩盈利空间

安彩高科主营业务包括光伏玻璃、浮法玻璃、药用玻璃和天然气业务。

光伏玻璃业务主要经营光伏玻璃的生产和销售。浮法玻璃业务主要为超白浮法玻璃、光热玻璃的生产与销售。天然气业务经营西气东输豫北支线管道天然气运输业务,并开展压缩天然气(CNG)和液化天然气(LNG)生产、销售和购销业务。药用玻璃业务主要经营中硼硅药用玻管的生产和销售。

公司主营业务分产品来看,2023年光伏玻璃实现收入37.71亿元,同比增长87.6%,毛利率13.06%,同比减少3.75个百分点;天然气、管道运输实现收入10.27亿元,同比下降40.07%,毛利率8.31%,同比增长2.46个百分点;浮法玻璃实现收入3.58亿元,同比下降11.85%,毛利率为-8.53%,同比减少24.11个百分点。

此前,公司发布业绩预亏公告时提及,报告期经营业绩亏损的主要原因,一是公司主要产品光伏玻璃价格较上年同期下滑,光伏业务盈利能力下降;二是浮法玻璃需求持续下行,超白浮法玻璃产品价格下降,并计提存货跌价准备约2000万元,浮法业务利润较上年同期大幅减少。

公司年报显示,2023年,因光伏产业链各环节产能快速上涨,行业面临阶段性和结构性过剩风险,硅料价格、硅片价格、电池片价格和组件价格均呈现较大幅度下降,其中硅料价格下降幅度最高,达到80%。作为下游组件原材料的光伏玻璃,盈利空间被挤压。

2023年得益于保交楼需求集中爆发和城中村改造等政策支持,普白浮法玻璃市场回暖,盈利水平有较大改善,产能较上年小幅提升。超白浮法玻璃产品在生产工艺及透光度上优于普通浮法玻璃,销售价格相对较高,但从市场端来看,超白浮法玻璃市场需求疲软,行业企业降价促销,导致盈利能力下滑。

此外,公司的天然气业务因市场环境变化也受到一定冲击。

计提减值准备超5000万元

安彩高科发布关于计提减值准备及核销资产的公告,根据测试结果,2023年公司及子公司需要计提各项减值准备5056.4万元。

其中,计提资产减值损失3241.87万元,主要是计提存货跌价准备2110.63万元和计提长期股权投资减值准备1131.24万元;计提信用减值损失1814.57万元,主要是因为光伏玻璃产销量增加,期末应收账款同比增加较多,按照公司应收账款坏账计提政策,2023年度计提应收账款信用减值损失2598.88万元;2023年度共需核销3.90万元,主要为其他应收款长期挂账款项。

安彩高科称,2023年度计提的各项减值准备将减少公司2023年度合并报表利润总额5056.4万元。本次核销资产不会对公司报告期损益产生影响。