炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:时代周报

“胜通债”615亿财务***大案,伴随的是超55亿元的债券违约,国海证券作为中介机构,除了遭遇监管处罚,被没收保荐承销收入外,如今已陷入了5个多亿的连带赔偿诉讼。

金融机构批量***

2023年度,已有起家机构因“胜通债”将国海证券告上法庭,分别为:金元顺安基金管理有限公司(以下简称“金元顺安”)、 上海中能投资管理有限公司(以下简称“上海中能”)、国元证券、民生证券、恒大人寿保险有限公司(以下简称“恒大人寿”)、 ***金汇证券资产管理有限公司(以下简称“***金汇”)和创金合信基金管理有限公司(以下简称“创金合信基金”)

2023年3月7日,上海中能诉中天运、山东鲁成律师事务所(以下简称“鲁成律所”)、山东天恒信有限责任会计师事务所、大公国际资信评估有限公司(以下简称“大公国际”)、国海证券、王秀生证券虚***陈述责任***一案,于青岛中院开庭审理。

2023年3月14日,国元证券诉胜通集团、国海证券、中天运、大公国际、鲁成律所证券虚***陈述责任***案,该诉讼于青岛中院开庭审理并确认案件诉讼请求变更为8277.99万元。

2023年3月15日和3月31日,金元顺安诉国海证券、中天运会计师事务所(特殊普通合伙)(以下简称“中天运”)、王秀生、胜通集团的证券虚***陈述责任***一案分别开庭审理,分别变更案号和案件相关的诉讼请求,两次庭审中,金元顺安确认诉讼请求变更为1.14亿元和6676.1万元。

2023年3月17日,民生证券诉胜通集团、王秀生、国海证券、中天运、大公国际一案于青岛中院开庭审理。

2023年8月11日,恒大人寿诉国海证券、大公国际、鲁成律所、中天运证券虚***陈述责任***一案,***判决国海证券、中天运对原告的合计实际损失1.65亿元承担连带赔偿责任;大公国际对原告合计实际损失1.65亿元的50%承担连带赔偿责任; 鲁成律所对实际损失1.65亿元的5% 承担连带赔偿责任。对此,国海证券主张公司不存在故意行为,以适用“过责相当”原则提起上诉。

2023年9月14日,原告***金汇诉胜通集团、中天运、天恒信会计师事务所、大公国际、鲁成律所,原告主张胜通集团应赔偿损失5000.62万元,其余被告承担连带责任并承担本案债权支出的律师费等。

2023年10月11日,创金合信基金诉国海证券、中天运、大公国际,主张各被告承担原告损失6644.84万元的连带赔偿责任及承担本案诉讼费用。

光从2023年度来看,目前已知的国海证券在“胜通债”案相关的涉诉金额已经高达5.45亿元。

对此,国海证券表示,公司已经按照《企业会计准则》规定,对未决诉讼案件进行审慎评估并计提了预计负债。

据年报数据,国海证券2023年度计提预计负债1.67亿元,同比增加了81.08%,占总资产比例的0.24%,大幅增长的原因则是公司报告期期末未决诉讼预计负债增加所致。

615亿财务大***

上述官司的起因,是国海证券作为胜通集团的主承销商,就胜通集团2015年面向合格投资者公开发行债券签发了核查意见,并于2016年签订承销协议,担任“16胜通01”,“16胜通03”,“17胜通01”的主承销商。

然而胜通集团2018年的突发债务违约和破产给国海来了一场冲击。

数据显示,到2021年下半年,胜通集团已有9只债券发生实质违约,债券违约余额55.5亿元。作为中介机构的国海证券和粤开证券,合计承销6只胜通集团违约债券,涉及金额合计41亿元。

经***走访胜通集团上下游几十家企业、数十名涉案人员,并调取了大量的产销、纳税、财务资料后,查明:胜通集团在2013年度至2017年度通过编制虚***财务报表、直接修改经审计的财务报表等方式,连续5年将亏损披露为盈利,累计虚增收入615亿元,虚增利润119亿元。

作为主承销商的国海证券,因“未勤勉尽责”受到监管部门处罚,其他中介机构包括中天运、大公国际等同样也受到了处罚。

2022年3月18日,***对国海证券出具了行政处罚决定书,陈述了国海证券在“胜通债”案中的一系列违法事实,没收国海证券1798万元的承销费用并处以60万元罚款。

图片来源:******除此以外,2023年2月底,广西证监局对国海证券时任胜通债受托管理事务专员孙彦飞,时任胜通债受托管理事务部门负责人刘延冰***取出具警示函的监管措施。孙彦飞随后又被***处以警告,罚款30万元,加5年市场禁入。

投行业务遭遇下滑

目前,国海证券的年报中,并没有将传统的投资银行投行收入作为一个大的业务单项进行列示。关于其投行相关业务,或存在于“企业金融服务业务”收入与“其他业务”两个项目下。

国海证券年报称:“企业金融服务业务坚持“立足区域开发、打造特色投行”的策略,致力于为各类型、各行业提供优质的股权融资、债务融资、并购重组等全生命周期的企业金融服务, 具体涵盖首次公开发行 (IPO) 、再融资、并购重组、财务顾问、公司债券、企业债券、债权融资计划等多种类型。近年来公司已先后为全国610余家企业提供包括IPO、再融资、收购兼并在内的多元金融服务,形成了中小企业IPO 和再融资等业务特色。”

另一方面,国海证券方面对时代周报表示:国海证券还有一些政策债与金融债的收入,没有计入企业金融服务业务收入,而是作为投行收入,算入了“其他业务”的门类下。

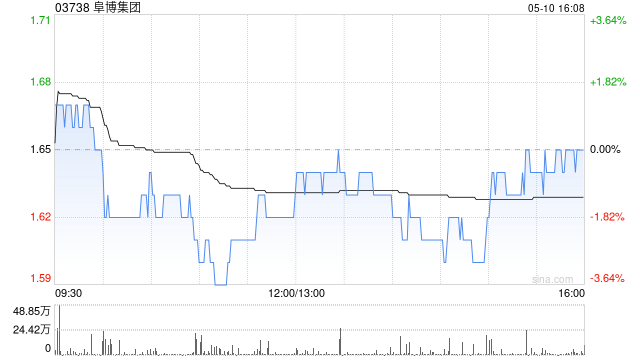

不管是企业金融服务业务,还是证券承销业务,国海证券在近年都遭遇了下滑。

Wind数据显示,国海证券的企业金融服务业务在2021年度之前基本都能实现过亿元的收入,甚至在2017年度达4.47亿元,在随后的2018、2019、2020、2021年度相比2017年落差明显,分别实现了1.89亿元、2.11亿元、2.73亿元和2.30亿元的收入,然而2022和2023年度,该项业务收入仅实现8962.15万元和6982.88万元。

同时,国海证券的证券承销业务也有明显的下滑趋势,2023年度实现1.42亿元的证券承销收入,相比2022年度的1.78亿元,下滑20%。

“券商因证券虚***陈述被处罚,对其后续投行业务的开展确实可能造成一定程度的打击,因为该行为破坏了市场的公平公正原则,损害了投资者信任,监管部门对此类行为持零容忍态度”,一位业内人士告诉记者,“从收入数据看,国海证券确实在***下达处罚后的2022和2023年度有所下滑,表明案件确实可能导致客户流失,市场地位受损,但也不能完全归因于该案件,还可能受到市场环境、行业竞争等多方面因素的影响。”

值得一提的是,2023年7月发布修订版的《证券公司债券业务执业质量评价办法》后,国海证券的债券业务执业质量评级下降至C。

近年来,监管部门对上市公司的监管趋严,2024年3月15日,***院新闻办公室举行新闻发布会,***明确发布了《关于加强上市公司监管的意见(试行)》,并表示要压实中介机构“看门人”责任,建立常态化滚动式现场监管机制,作为资本市场看门人的上市券商任重道远。