来源:中华粮网

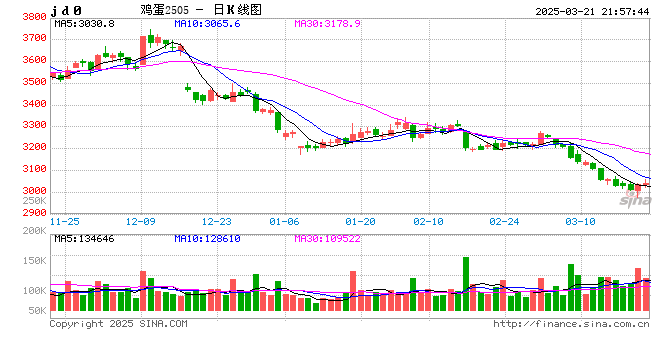

3月中旬以来,鸡蛋期货近远月合约呈现振荡下行态势,2405合约重回3400元/500千克附近,当前企稳反弹。那么,此轮鸡蛋反弹高度能有多少呢?笔者作出以下分析。

存栏有望回升

去年养殖利润较好,蛋鸡补栏量持续增加,蛋鸡存栏将继续稳步增加至今年6月,整体上半年新开产蛋鸡数量较多。具体来看,2月末在产蛋鸡存栏量为12.20亿只左右,环比增幅0.70%,同比增幅2.95%,较近5年均值12.15亿只高0.41%,存栏量增幅扩大。2月新开产的蛋鸡主要是2023年10月前后补栏的鸡苗,10月蛋鸡养殖处于盈利状态,养殖单位补栏积极性尚可,鸡苗销量环比增幅1.84%。而3月新开产的蛋鸡是2023年11月前后补栏的鸡苗,鸡苗销量环比增幅1.88%。而当前适龄待淘汰蛋鸡占比有限,多数或延迟至清明前后出栏,因此产蛋鸡理论存栏量较2月或继续增加,预计在产蛋鸡存栏量或增至12.25亿只左右,环比增幅0.41%另外,目前大龄蛋鸡数量占比偏低。数据显示,2月末450日龄以上蛋鸡存栏占比为8.71%,环比持平,占比低于近3年平均水平,而120—449天日龄主力蛋鸡存栏占比为77.74%,位于2021年以来的高位水平,表明当前鸡龄结构整体偏“年轻”化,意味着同等存栏下,产能效率更高,因而整体供应压力不减。

***购积极性不强

蛋价具有较强的季节性规律,6月前现货价格整体仍处于振荡下行阶段。目前仍处于消费淡季,且下游多有库存,食品企业***购积极性较低,鸡蛋消化速度或略低于正常水平。虽然月底临近清明节,节日效应或拉动终端***购需求,需求量有望略有好转,但受供应量高位压制,鸡蛋涨幅或受限,蛋价仍处相对低位。4月处于需求相对真空期,但5—6月利空影响不断增强,5月下旬后,随着气温升高,叠加南方梅雨季节即将来临,潮湿天气增多,会影响鸡蛋的储存及运输,对鸡蛋质量形成一定影响,进而影响销售及价格。另外,5月中下旬节***日因素不多,商超、电商平台促销力度不强,业者对后市信心不足,***购积极性或调动有限,市场需求量仍有降低预期。

饲料成本方面,目前单斤鸡蛋饲料平均成本为3.24元,对当下蛋价的支撑不强。后市来看,玉米整体供需相对宽松,虽然目前基层潮粮销售接近尾声,但下游对于高价粮接受度有限,且叠加进口玉米大量到港,玉米价格预计仍维持振荡偏弱走势。豆粕方面,短期内大豆进口到港有限叠加下游需求旺盛,豆粕紧平衡状态难以改变。不过,二季度进口大豆到港量增加,当前价格基本回到下跌前水平,豆粕再度大幅上行空间有限。

综合来看,供给端方面,去年下半年以来养殖利润较往年同期好,带动鸡苗价格以及销售量回暖,今年上半年蛋鸡在产存栏呈增加趋势,且鸡龄结构偏“年轻”化,整体供应显增,另外,饲料原料玉米和豆粕价格上行空间有限,对蛋价的支撑力度不足。需求端,虽然3月底临近清明节,节日效应或拉动终端***购需求,需求量有望好转,但5—6月需求利空因素不容忽视,随着气温不断升高,鸡蛋存储难度逐渐增大,预计此轮蛋价反弹高度受限,或难以突破3月上旬高点,且反弹之后将再次出现布局空单的机会。

广发期货