一、摘要

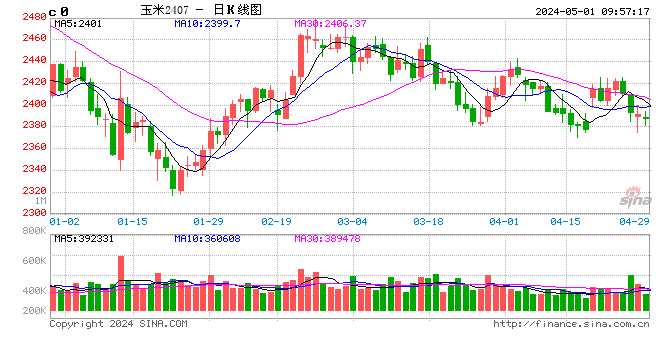

上周五发布了3月USDA供需报告,全球玉米产量与期末库存同步调减,为美玉米提供一定利多,但美玉米供需平衡未作调整,本年度丰产大背景仍为期货价格输送压力。春节过后,政策性玉米收储利好、进口拍卖取消提振下,国内产区玉米普遍偏强,也带动期货玉米价格低位反弹。但经历长时间上涨之后,现货市场也发生一些变化,例如,吉林个别的储备库出现了停收,进口玉米再度重拍,进口乌克兰玉米,以及高粱、大麦等谷物进口的消息再度袭来,现货价格难以继续突破。价格方面,期货陷入震荡,且存在回调迹象,山东华北地区看车调价以及东北地区涨势缩减等现象,都在显示期现货价格上涨后劲不足。

二、基本面分析

(一)基层快速上量,粮源逐步转移

Mysteel数据显示,全国范围内售粮66%,同比降低8%,全国范围内售粮进度普遍偏慢。其中东北地区售粮66%,同比偏慢7%,华北地区售粮57%,同比偏慢12%。温度回升,地趴粮集中上量,基层储存条件将变差,叠加春耕资金启动需求增加,或提升售粮积极性与进度,粮源逐步向中下游企业转移。根据市场调研,东北贸易商库存约占两成,企业约一成,农户余粮二至三成。后续粮源将继续转移,玉米持仓成本增加,一定程度上支撑价格。不过,3月份为基层余粮集中上市,卖压依旧存在。价格方面,在增储提振、进口拍卖取消、增加商业储备传闻、中下游渠道备货等多重利好下,东北价格稳中偏强。锦州港二等玉米平仓价降至2430,广东蛇口港二等玉米成交价稳步上涨至2520,山东潍坊二等玉米收购价维持稳定在2580。

(二)北港口库存回升,同比仍处低位

Mysteel数据显示,北方四港玉米库存在去年11-12月探底后稳步回升。春节前后,官方增储提振、进口拍卖取消、增加商业储备传闻,带动中下游备货建库情绪,截至3月1日,北港玉米库存回升至170.2万吨,但仍处近年低位,需求仍有提升空间。但广东港玉米库存67.7万吨,连续三周下滑至近年低位。其中内贸玉米20.3万吨,周环比降低4万吨,外贸玉米47.4万吨,周环比降低13万吨,内外贸玉米均为连续三周下滑。港口谷物库存190.9万吨,连续三周下滑,但仍处同期相对高位。整体而言,销区玉米原料连续下滑,下游补库需求犹在。

(三)谷物进口增加&进口拍卖重启,打压国产玉米***购情绪

近期进口玉米与谷物的消息较多。据悉,春节后我国从乌克兰和美国等供应国购买20多船玉米、高梁和大麦,按每船6吨计算,***购总量超过120万吨。市场预计近年上半年巴西玉米到货量250万吨、乌克兰玉米接近200万吨、美国高梁到货超过300万吨、阿根廷大麦150万吨。上半年或累计进口谷物900万吨。除此之外,3月7日进口玉米恢复拍卖,拍卖产地为美国和巴西,竞价投放13759吨,成交率在89%左右。考虑进口成本较国内玉米价格偏低,随着谷物进口规模的增长,对国内玉米市场的影响也开始加剧,或一定程度上打击中下游企业***购国产内贸玉米的积极性,并拖累国内玉米价格。

(四)库存连续回升,建库、补库或趋于谨慎

饲料方面,截至3月8日饲料企业玉米库存天数29.87天,连续三周小幅回升,暗示饲料企业近期补库情绪回暖。据农业农村部监测,2024年1月全国能繁母猪存栏量4067万头,连续4个月环比下降;同比下降6.9%,连续7个月同比减少,自2021年以来最少存栏量,也就是近3年最少。但较《生猪产能调控实施方案》最新确立的产能正常保有量3900万头仍较多。当前生猪出栏量对应去年5月能繁母猪存栏量4258万头,仍处在出栏高位区间,饲料需求仍有一定保证。不过,生猪养殖仍处在盈亏平衡附近,且进入消费淡季,生猪价格依然承压,叠加玉米原料价格回升,亏损有加剧倾向,此外,进口谷物的消息甚嚣尘上,预计饲料企业***购国产玉米趋于谨慎。

深加工方面,节后玉米淀粉行业开机率连续回升,叠加原料玉米价格低位、生产利润尚可,深加工企业***购玉米积极性提升。截至3月8日,深加工企业玉米库存453万吨,连续三周回升,但同比仍处于近年低位。华北地区玉米淀粉下***业维持刚需签单,华南地区市场需求尚可,下游提货良好。整体上,产品淀粉库存连续三周小幅降低。后续,经过一轮补库后,企业原料玉米供应充裕,库存安全,***购心态或有降低。

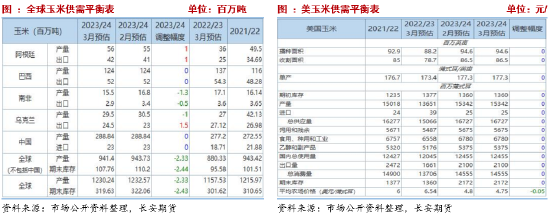

(五)3月USDA报告缺乏亮点

美国农业部3月供需平衡表发布,变动项在于,一是乌克兰玉米出口调增150万吨,产量调减100万吨,二是阿根廷产量与出口量同步调增100万吨,三是全球玉米产量与期末库存同步调减,其中产量调减233万吨至12.3024亿吨,期末库存调减243万吨至3.1963亿吨。整体来看,随着全球玉米期末库存调减,暗示当下阶段全球玉米趋紧,报告中性偏多,引导美玉米价格反弹。但美国玉米平衡表未作调整,丰产依旧压制本年度玉米价格。

三、小结与展望

近期国内粮食购销进度加快,但同比仍偏慢,由此来看供应压力犹在。当前粮源逐步向中下游企业转移,且温度回升,基层储存条件将变差,叠加春耕资金启动需求增加,或继续提升售粮积极性与进度,集中上量压力犹在。由于多方分流粮源,深加工企业提价收购,企业玉米库存连续三周增加,饲料企业方面,近期原料库存同样回升,但生猪消费进入季节性淡季,叠加供应充裕,价格仍承压,生猪养殖始终在盈亏平衡附近,此外,谷物进口致使南方饲料需求方***购趋于谨慎,对玉米提振作用有限。但下游终端企业库存均同比处于低位,仍有一定的补库空间。替代品端小麦退出替代,虽然近期传出进口乌克兰玉米以及高粱大麦的消息,但进口玉米一般进入储备,且高粱、大麦替代优势降低,后续或将释放玉米需求空间。中期来看,玉米存在上涨空间,中长期可逢低布局。短期,天气转晴利于上量,期现货价格承压偏弱,但在需求预期支撑之下,预计回调空间有限,后续仍需要紧密关注中下游整体建库心态。

分析师简介:

刘琳,长安期货研究员,西北大学统计学硕士,进入期货市场以来一直专注于玉米、白糖等品种研究,对农产品现货市场有系统的了解,善于结合统计学理论基础分析农产品现货产业链,并从基本面信息和政策指导中预测行情走势。