核心观点

***:2024年1月31日,BEA发布2023年11月美国分行业库存和销售数据。11月库存总额同比0.39%,前值0.65%;11月销售总额同比0.98%,前值-0.28%。14个行业中有6个行业进入主动补库,分别是石油、天然气与消费用燃料、金属和***矿、化学制品、家庭耐用消费品、日常消费品经销与零售、技术硬件与设备库存。

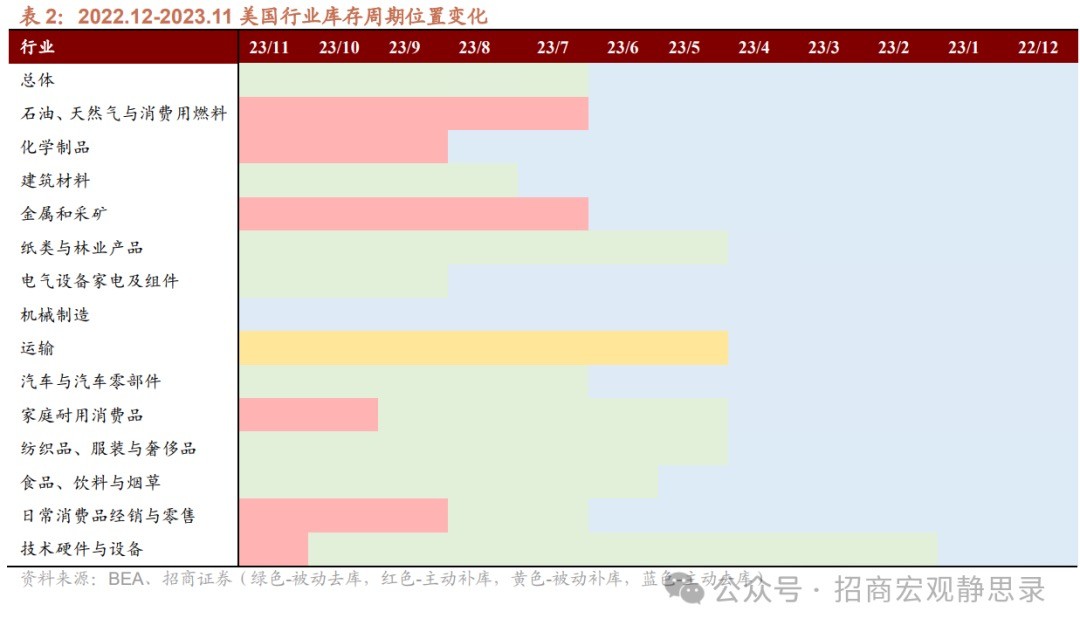

美国总体库存周期:正由被动去库向主动补库过渡。2023年7月美国PPI见底回升、进入被动去库,11月数据显示美国仍处被动去库。历史来看,被动去库持续时间一般为2个季度(不超过10个月),因此最迟或能在今年一季度前看到美国切换至主动补库,具体时点等待数据验证。11月14个大类行业中6个行业进入主动补库。当然,这些行业补库的持续性仍需观察,但此前几个月主要是上游的2个行业在主动补库,或表明美国正由被动去库向主动补库过渡。

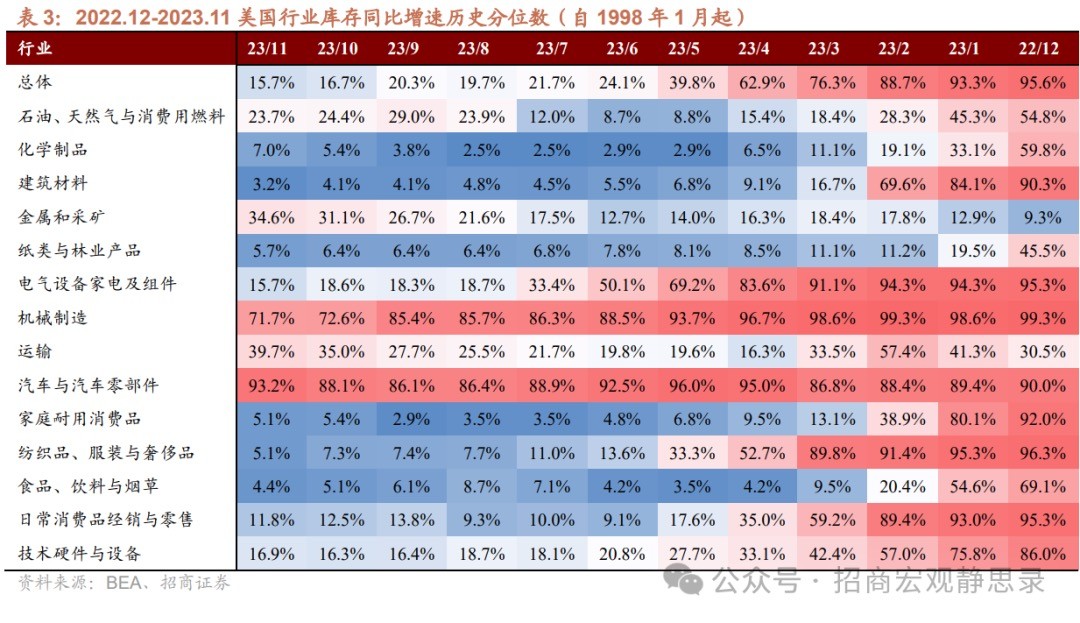

美国行业库存周期:上下游部分行业或已进入主动补库,中游整体落后。从库存反弹力度看,石油、天然气与消费用燃料受油价因素影响有所回落,金属及***矿、化学制品、家庭耐用消费品、日常消费品经销与零售、技术硬件与设备库存同比均温和回升。从库存同比历史分位数看,多数行业处于历史偏低水平。

上游:库存周期向上趋势明确。

1)石油、天然气与消费用燃料:23年7月进入主动补库(石***业较为特殊,仅存在主动去库和主动补库阶段),截至11月处于主动补库。

2)化学制品:23年9月进入主动补库,截至11月处于主动补库。

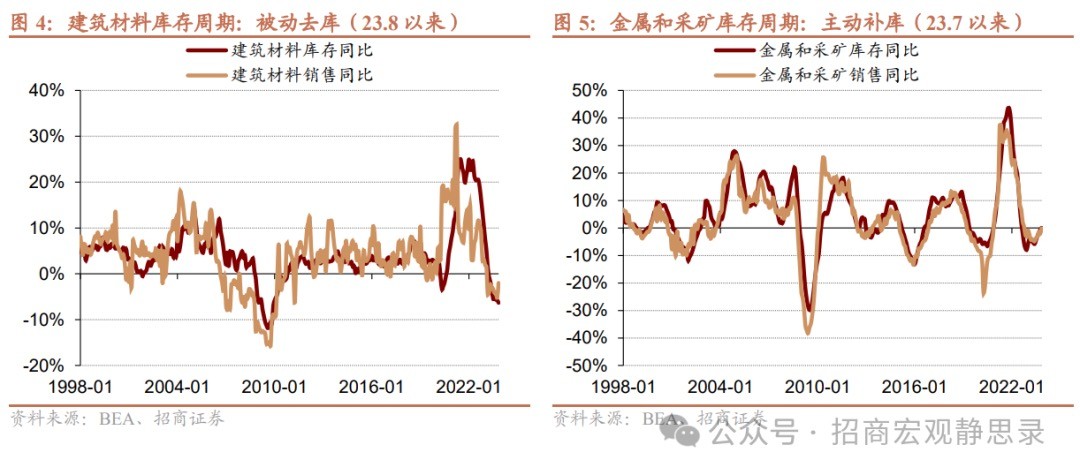

3)建筑材料:23年8月进入被动去库,截至11月仍处于被动去库。

4)金属和***矿:23年7月进入主动补库(金属和***矿行业较为特殊,仅存在主动去库和主动补库阶段),截至11月处于主动补库。

中游:库存周期分化显著,纸类与林业产品、电气设备家电及组件处于被动去库,运输或处于被动去库,机械制造仍在主动去库。

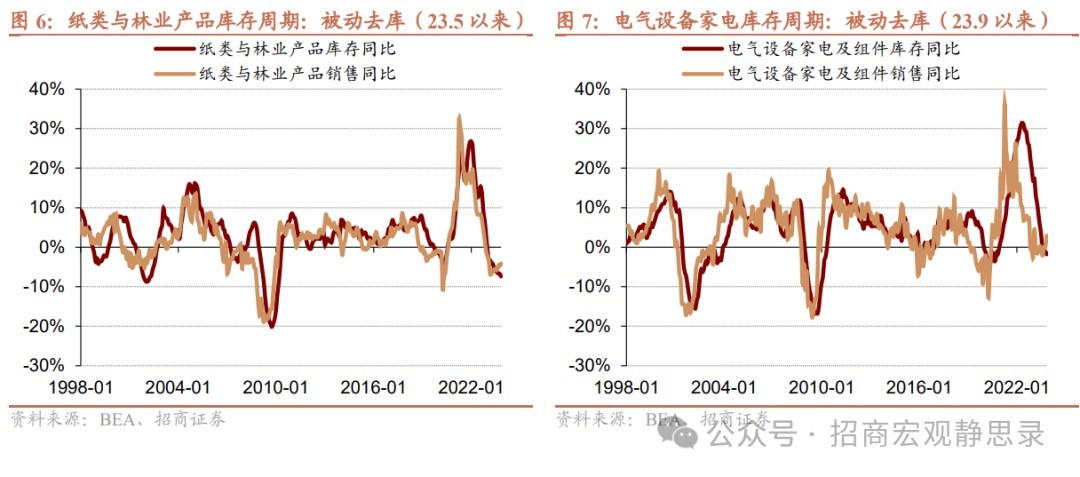

1)纸类与林业产品:23年5月进入被动去库,截至11月仍处于被动去库。

2)电气设备家电及组件:23年9月进入被动去库,截至11月仍处于被动去库。

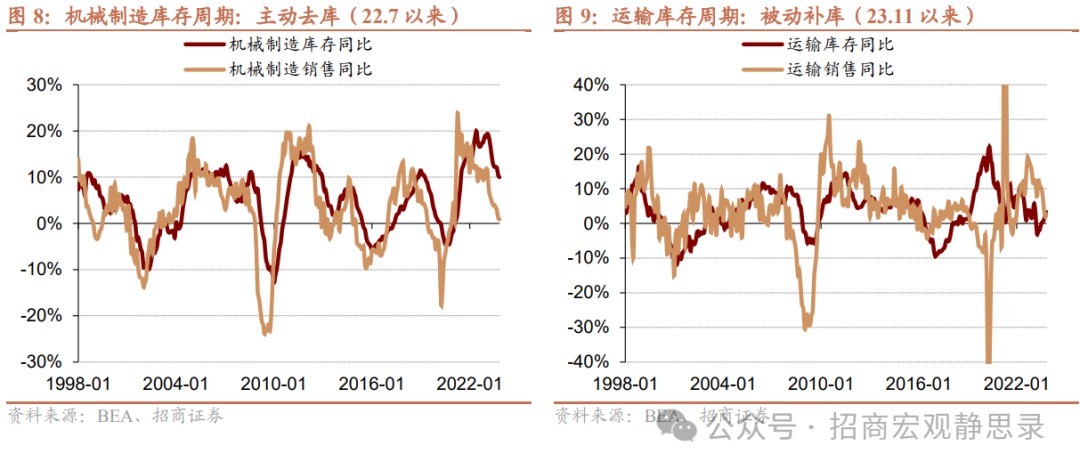

3)机械制造:库存周期尚未切换,22年7月至今始终处于主动去库。

4)运输:23年5月由主动去库转向被动补库,尽管11月库存和销售同比均回升,但运输行业与多数行业的销售企稳带动库存回升并不一致,因此仍需观察再做判断。

下游:家庭耐用消费品、日常消费品经销与零售、技术硬件与设备或已进入主动补库,其余行业仍在被动去库。

1)汽车与汽车零部件:23年7月进入被动去库,尽管11月库存和销售同比均回升看似进入主动补库,但由于汽***存处于历史高位且存在政策扰动,因此后续仍有可能继续去库存。

2)家庭耐用消费品:23年10月进入主动补库,截至11月处于主动补库。

3)纺织品、服装与奢侈品:23年5月进入被动去库,截至11月仍处被动去库。

4)食品、饮料与烟草:23年5月进入被动去库,截至11月仍处被动去库。

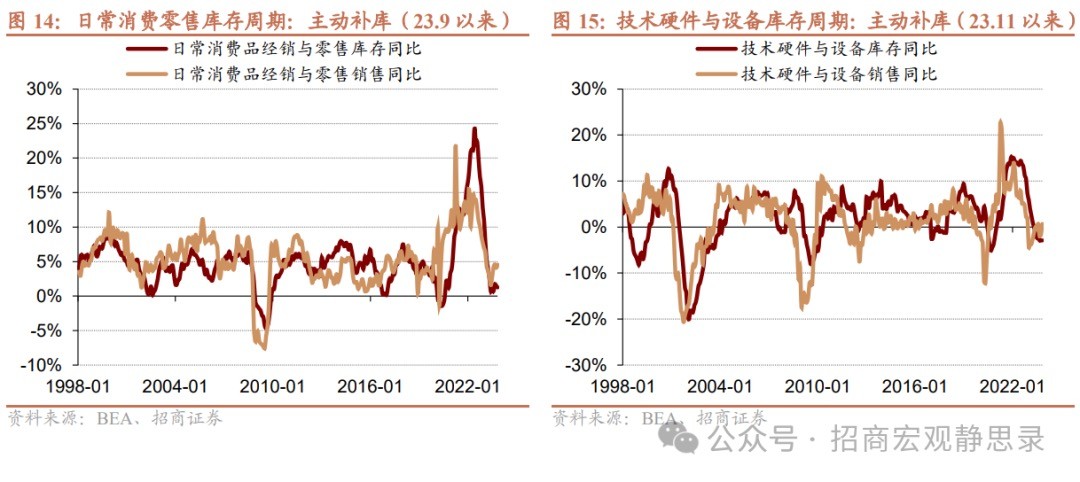

5)日常消费品经销与零售:23年9月进入主动补库,截至11月处于主动补库。

6)技术硬件与设备:23年11月或已进入主动补库。

正文

一、总体库存周期:正由被动去库向主动补库过渡

19***年以来美国已经历8轮库存周期,目前处于第9轮库存周期尾声。2023年7月美国PPI见底回升、进入被动去库,最新数据显示美国仍处被动去库,11月库存总额同比0.39%,前值0.65%,去库存趋势延续;11月销售总额同比0.98%,短暂波动后再度上行,前值-0.28%。历史来看,被动去库持续时间一般为2个季度(不超过10个月),因此最迟或能在今年一季度前看到美国切换至主动补库,具体时点等待数据验证。进一步地,BEA分行业库存数据显示,11月14个大类行业中有6个行业进入主动补库,分别是石油、天然气与消费用燃料、金属和***矿、化学制品、家庭耐用消费品、日常消费品经销与零售、技术硬件与设备库存。当然,这些行业补库的持续性仍需观察,但此前几个月主要是上游的2个行业在主动补库,这种迹象也表明美国正由被动去库向主动补库过渡。

二、行业库存周期:上下游部分行业或已进入主动补库,中游整体落后

上游的石油、天然气与消费用燃料以及金属及***矿已于2023年7月进入主动补库,化学制品或于2023年9月进入主动补库,下游的家庭耐用消费品、日常消费品经销与零售、技术硬件与设备或已进入主动补库。从库存反弹力度看,石油、天然气与消费用燃料受油价因素影响有所回落,金属及***矿、化学制品、家庭耐用消费品、日常消费品经销与零售、技术硬件与设备库存同比均温和回升。从库存同比历史分位数看,11月总体库存同比历史分位数15.7%,化学制品、建筑材料、纸类与林业产品、家庭耐用消费品、纺织品、服装与奢侈品、食品、饮料与烟草6个行业库存同比历史分位数在10%以下,日常消费品经销与零售、技术硬件与设备、电气设备家电及组件3个行业库存同比历史分位数在10%~20%之间,石油、天然气与消费用燃料、金属和***矿、运输库存同比历史分位数在20%~40%之间,机械制造库存同比历史分位数偏高(71.7%),汽车与汽车零部件最高(93.2%)。

上游:库存周期向上趋势明确。

1)石油、天然气与消费用燃料:23年7月进入主动补库(石***业较为特殊,仅存在主动去库和主动补库阶段),截至11月处于主动补库。

2)化学制品:23年9月进入主动补库,截至11月处于主动补库。

3)建筑材料:23年8月进入被动去库,截至11月仍处于被动去库。

4)金属和***矿:23年7月进入主动补库(金属和***矿行业较为特殊,仅存在主动去库和主动补库阶段),截至11月处于主动补库。

中游:库存周期分化显著,纸类与林业产品、电气设备家电及组件处于被动去库,运输或处于被动去库,机械制造仍在主动去库。

1)纸类与林业产品:23年5月进入被动去库,截至11月仍处于被动去库。

2)电气设备家电及组件:23年9月进入被动去库,截至11月仍处于被动去库。

3)机械制造:库存周期尚未切换,22年7月至今始终处于主动去库。

4)运输:23年5月由主动去库转向被动补库,尽管11月库存和销售同比均回升,但运输行业与多数行业的销售企稳带动库存回升并不一致,因此仍需观察再做判断。

下游:家庭耐用消费品、日常消费品经销与零售、技术硬件与设备或已进入主动补库,其余行业仍在被动去库。

1)汽车与汽车零部件:23年7月进入被动去库,尽管11月库存和销售同比均回升看似进入主动补库,但由于汽***存处于历史高位且存在政策扰动,因此后续仍有可能继续去库存。

2)家庭耐用消费品:23年10月进入主动补库,截至11月处于主动补库。

3)纺织品、服装与奢侈品:23年5月进入被动去库,截至11月仍处于被动去库。

4)食品、饮料与烟草:23年6月进入被动去库,截至11月仍处于被动去库。

5)日常消费品经销与零售:23年9月进入主动补库,截至11月处于主动补库。

6)技术硬件与设备:23年11月或已进入主动补库。

本文转载自“招商宏观”官微,智通财经编辑:杨万林。