新能源产业链成本下行,在进一步增强国内锂电池行业竞争力的同时,也让产业链上游玩家遭遇业绩波动之痛。

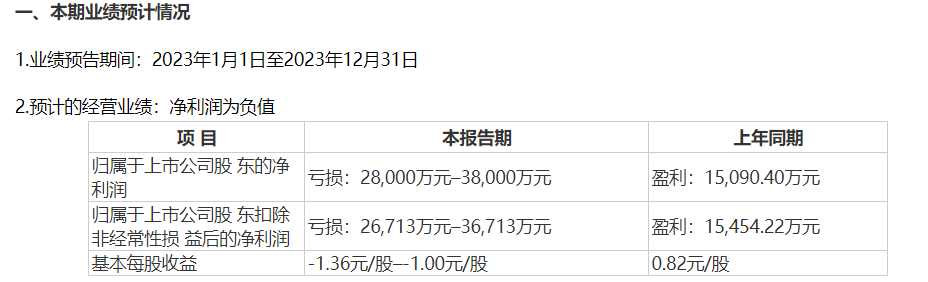

1月30日晚间,丰元股份(SZ002805,股价12.38元,市值34.67亿元)发布的2023年业绩预告显示,公司2023年归母净利润预计亏损2.8亿元—3.8亿元,2022年,公司归母净利润为1.51亿元。

从主营业务来看,丰元股份主要从事锂电池正极材料业务及草酸业务,其中,公司现有锂电池正极材料产品包括磷酸铁锂和三元两大主流系列。具体来看,公司磷酸铁锂产品主要用于储能锂电池和动力锂电池等领域,三元材料主要应用于动力锂电池和数码领域(含电动工具)锂电池等领域。

对于2023年的业绩变动,丰元股份表示,报告期内,受原材料价格大幅波动等因素影响,虽然公司锂电池正极材料产品销售收入及销量均实现同比增长,但产品价格较上年同期有较大幅度调整,产品整体毛利率下降,同时受年初高成本原料库存影响,年度利润同比2022年下降。

《每日经济新闻》记者注意到,国内电池行业存在大量市场参与者,早期融资扩产潮激烈,虽然导致了产能过剩问题,却也带动全行业价格下行,使得低廉成本越发有利于出口,甚至形成“龙头拼技术,二线拼产能”的格局。早在2022年,宁德时代、蜂巢能源等行业不同体量的玩家就纷纷开启跨越式扩产潮,远超市场短期能消化的水平。

这也让产业链相关企业业绩受到侵袭,2023年半年报和三季报显示,A股锂电池材料企业普遍出现净利润下跌。比如,国内磷酸铁锂正极材料龙头德方纳米(SZ300769,股价43.26元,市值120.80亿元)在2023年前三季度亏掉了近10亿元。而2023年前三季度,丰元股份归母净利润的亏损也达到1.5亿元,同比下滑199.58%。

在2023年半年报中,丰元股份提到,近年来,随着国家对新能源汽车产业的支持,新能源汽车市场在快速发展的同时,市场竞争也日趋激烈。锂电池正极材料作为新能源汽车核心部件动力电池的关键原材料,也不断吸引新进入者通过直接投资、产业转型或收购兼并等方式参与竞争,同时现有正极材料企业亦纷纷扩充产能,市场竞争日益激烈。随着市场竞争压力的不断增大和客户需求的不断提高,公司未来业务发展将面临一定的市场竞争加剧风险。

值得注意的是,除了受行业相关因素的影响,丰元股份2023年的业绩预亏,也受到公司计提减值准备影响。

丰元股份表示,报告期末,公司根据《企业会计准则》及公司会计政策等相关规定,基于谨慎性原则,拟对2023年度存在减值迹象的存货等相关资产计提资产减值准备,对应收款项中具有回款风险的项目进一步分析判断并计提逾期信用损失,以上计提减值准备事项对公司2023年度业绩也构成较大影响,最终计提减值准备的金额以年审会计师事务所审计后确定。