黄金的光辉岁月是否已经到来?随着金价最近冲破2100美元大关,市场对黄金的看涨情绪日益高涨。连Costco都表示,金条销售一空,供不应求。

但在决定投资前,请慎重考虑。黄金投资需要精准无误的市场时机,否则,它可能会成为投资组合中的累赘。如果你连股票的走势都难以捉摸,那么投资黄金可能并不适合你。

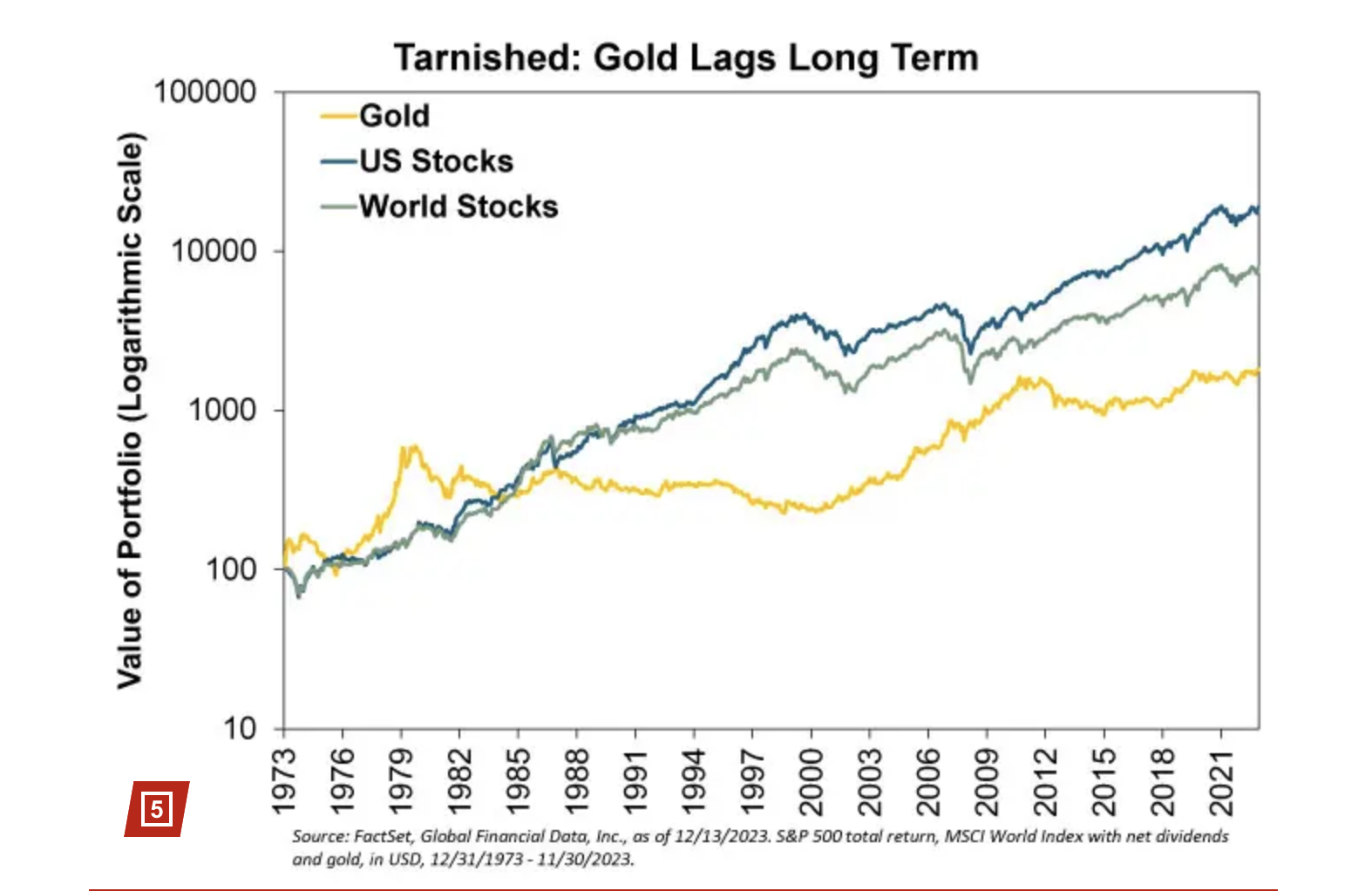

低回报和高波动性揭示了残酷的现实:对于黄金来说,时机是关键。尽管黄金偶尔能实现大幅涨幅,但这种情况并不多见——它更多的是长期停滞和深度下跌。最近金价短暂突破2100美元就是一个例证。金价在2020年8月的高点2067美元附近徘徊,现在,40个月后,它才勉强回到这一水平。与此同时,美股却上涨了超过48%。尽管2022年市场整体低迷,股市相较于黄金依旧占据优势。

那么长期呢? 经过 70 年代末的繁荣之后,金价于 1980 年 1 月达到 850 美元的峰值。直到 2008 年 1 月,黄金才再次回到这个位置——28 年过去了,漫长而孤独! 2011 年 9 月,那场繁荣将金价推高至 1,895 美元的历史新高,而欧洲债务“危机”却出现了剧烈波动。 随后,金价下跌 45%,跌至 2015 年低点。 直到 2020 年,它才重新回到 1,895 美元。没有人能够计算出这种波动的时间。

自1***4年以来,黄金在所有连续12个月的周期中仅有58%呈现正回报——这几乎就像掷硬币的概率一样,而美国股市在这些周期中有80%是正回报。如果你无法准确预测股票市场,长期持有股票仍然是一个有效的策略。除了珠宝制造之外,黄金的工业用途不多,其价格波动主要受到市场情绪的影响,难以精确预测。

许多人认为黄金是对冲通胀或熊市的工具,但 2022 年的走势证明这一观点是错误的。 俄乌战争之后,金价最初上涨,当年3月接近历史新高。 然后随着股市下跌,跌势一直持续至2022 年 10 月晚些时候。 触底后,黄金又与股市一起同步上涨。 如果黄金是一种对冲工具,则不应与股票波动同步波动。

此外,在黄金价格下跌的2022年,通胀率平均高达9.5%。黄金并未作为通胀对冲的工具。重新思考黄金许多长期无利可图的时期。通胀一直与黄金价格走势相伴,因此黄金并未曾有效对冲通胀。

那么,降息是否***黄金价格上涨?这是值得怀疑的。央行官员自己也不知道他们下个月会做些什么——那么,您又怎么能够知道呢?如果长期利率下降确实能推高金价,那么应该表现出强烈的负相关性。但实际上,并非如此。在任何合理的长期时间段内,这两者之间的相关性基本为零——这意味着历史上并没有明确的正面或负面关联。

至于黄金股票,它们或许能够提供红利和资本主义的“魔法”。但总体而言,它们比大盘更为波动,通常在股市牛市初期涨幅最大,且通常表现得像小盘价值股,这同样需要准确的市场时机。

费舍尔投资的创始人和执行董事长肯·费舍尔最后表示:“如果您能够精准地预测黄金市场,那么您不需要从我这里获得任何建议。但对于大多数投资者而言,传统的股票和债券通常是更好的选择。”

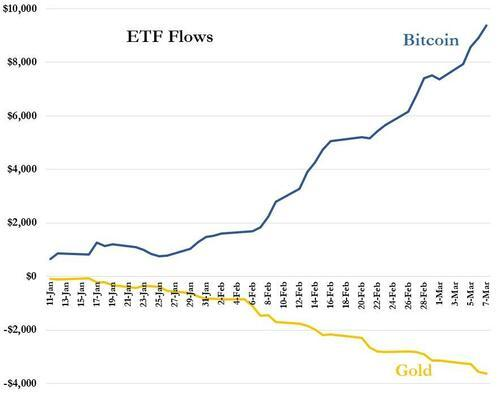

自10月初以来,黄金价格上涨了11.7%,在12月初达到了盘中交易的新高。一些分析师将此归因于地缘政治和2024年即将到来的选举,更多的人则认为这是因为利率的下降。较低的利率意味着债券回报的减少,从而减少了对无收益神话“避风港”的竞争。

然而,在你购买之前,需要先了解黄金作为一种商品的行为特性,它没有盈利、适应性或股息分红。它迄今为止的11.9%年回报听起来很诱人,但这只是基于短短两个月的数据。

自1***4年金本位告终以来至2022年,黄金的年均回报率仅为5.0%。这比起听上去的情况要差得多!全球股市的年均回报率是这个数字的两倍,达到了10.5%,而美股的回报率则为11.9%。(甚至美国10年期国债的年化总回报率,包括收益率和价格变动,也达到了6.7%。)

许多人确信黄金的“稳定性”能够证明其较低的长期回报率是合理的。

但考虑下一年期标准差(衡量年回报波动性的指标),自1***4年以来黄金的标准差高达19.0%,远高于世界股市的15.0%。这表明黄金的不稳定性非常高。